بالتفاصيل: ما قيمة الدين العام في لبنان بعد تعديل سعر الصرف؟

تُعدّ قضيّة الدين العام القضية الأساس في مسار الانهيار المالي والاقتصادي، بل إن الخطط الإنقاذية يجب أن تنطلق من هذه القضية قبل غيرها من القضايا، ويجب تقديمها على قضية الخسائر المالية التي أُصيب يها القطاع المالي. وإن عملية احتساب الدين العام مع الانهيار المالي والاقتصادي والتغيّر في سعر الصرف، يجب أن تتم من منظور مختلف عنه عمّا كانت عليه قبل الانهيار، إذ يجب منذ بداية شباط المنصرم ومع اعتماد سعر صرف رسمي جديد الفصل التام ما بين الدين المحرر بالليرة اللبنانية، وذلك المحرر بالدولار فصلاً تاماً بما يسهّل إعادة هيكلة هذا الدين برمّته، وفق ما يقول مركز إشراق للدراسات الباحث في الشؤون السياسية والاقتصادية الدكتور أيمن عمر.

الدين العام بالدولار

وفق دراسة أعدها مركز إشراق للدراسات، يتبين أن الدين العام بالدولار بلغ في نهاية عام 1993 نحو 327 مليون دولار وصولاً إلى 40.417 مليار دولار في نهاية آب 2022، أي زاد أكثر من 123 ضعفاً. وقد ازداد الدين بالدولار خلال 30 عاماً بمنحنى تصاعدي متزايد، يُظهر مدى الخلل البنيوي في المالية العامة التي عاشت على الاقتراض والاستدانة. وقد ازداد الدين إلى 772 مليون دولار في نهاية عام 1994 أي أكثر من الضعف في سنة واحدة، حتى وصل إلى 5.529 مليارات مع نهاية عام 1999. وإن كان من الممكن تفهّم ازدياد الدين الكبير في بداية التسعينيات لمتطلّبات الإعمار ومسح آثار الحرب الأهلية المدمّرة مما استدعى هذا الاقتراض المتزايد، غير أنه لا يمكن تفسير هذا الاطّراد في الاستدانة بعد تلك المرحلة سوى ضمن العقلية المالية التي أدارت تلك الحقبة القائمة. وقد تراجع هذا الدين بين عامي 2007-2008 من 21.221 مليار دولار إلى 21.183 مليار، وكذلك بين عامي 2009-2010 من 21.319 مليار إلى 20.610 مليار والسبب في ذلك هو المساعدات القطرية إلى لبنان عقب عدوان تموز 2006، وعقب اتفاق الدوحة 2009. وقد ازداد الدين العام ازدياداً ملحوظاً في عام 2012 – عام اللجوء السوري – ليبلغ 24.395 ملياراً عن عام 2011 بقيمة 20.959 ملياراً بزيادة 3.436 مليارات وهي الزيادة الأكبر في تاريخ الدين بالدولار. ومع التوقف عن سداد اليوروبوندز في آذار 2020 ازداد من 36.050 مليار في 2020 إلى 38.515 ملياراً في 2021 ليصل إلى 40.417 ملياراً في نهاية آب 2022.

الدين العام بالليرة

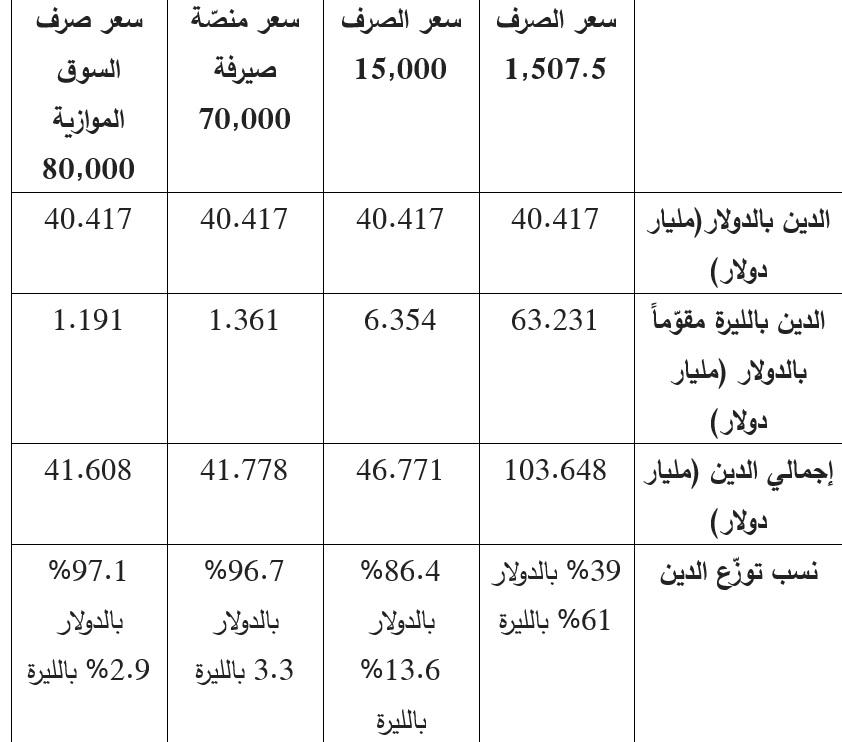

في نهاية عام 1993 بلغ الدين بالليرة اللبنانية 5,803.7 مليارات ل ل ليصل مع نهاية آب 2022 إلى 95,321 مليار ل ل أي أكثر من 16 ضعفاً. ويعتبر التوسّع في الدين بالليرة منذ ذلك الحين مساراً طبيعياً للتطور الديوغرافي وحاجات الإنفاق العام داخلياً. في آب عام 2022 عندما تمّ تقويم الدين العام الإجمالي بـ103.6 مليارات دولار، كان ذلك على أساس احتساب الدين بالليرة اللبنانية 95,321 مليار ل ل وفق سعر الصرف الرسمي 1507.5 بما يساوي 63.231 مليار دولار بما نسبته 61% من إجمالي الدين العام.

مقاربة جديدة

– وفق سعر الصّرف الرسمي الجديد: مع اعتماد سعر صرف رسمي جديد 15,000 ليرة للدولار، لا بد من تغيير في أسس احتساب الدين العام بأكمله على أساس هذا السعر بل الأولى الاحتساب على أساس سعر الصرف الحقيقي، وبالتالي قيمة الدين بالليرة 95,321 مليار ل ل مقوّمة على أساس السعر الجديد تبلغ 6.354 مليارات دولار أي بانخفاض نحو 10 أضعاف، بناءً عليه يصبح إجمالي الدين العام = 40.417+ 6.354 = 46.771 مليار دولار، وهو يشكل أقل من النصف وفق التقدير السابق. ووفق هذه المعادلة يشكّل الدين بالدولار 86.4%، والدين بالليرة 13.6% من إجمالي الدين العام.

– وفق سعر صرف منصّة صيرفة 70,000: يبلغ إجمالي الدين العام = 40.417+ 1.361 (الدين بالليرة) = 41.778 مليار دولار، بحيث يشكّل الدين بالدولار 96.7% منه وبالليرة 3.3%.

– وفق سعر صرف السوق الموازية 80,000: يبلغ إجمالي الدين العام = 40.417+ 1.191 ( الدين بالليرة) = 41.608 مليار، بحيث يشكّل الدين بالدولار 97.1% منه وبالليرة 2.9%.

لذلك فإن مشكلة الدّين يجب أن تُقارب مع نهاية الأزمة عند سعر الصرف الحقيقي الذي يعكس حقيقة العلاقة بين الليرة والدولار، وبالتالي وضع المالية العامة الحقيقي.

نسبة الدين العام إلى الناتج المحلي

بلغت نسبة الدين العام إلى الناتج المحلي (7.94 مليارات دولار) عام 1993 نحو 52.6%، وقد وصلت هذه النسبة إلى 100% في عام 1997 أي إن حجم الاقتصاد اللبناني تمّ تآكله بالكامل من قبل الدين العام. وقد بلغت هذه النسب قبل الانهيار 170.5% و176% على التوالي عامي 2018 و2019. يجب احتساب هذه النسبة في عام 2022 على أساس سعر الصرف الحقيقي، ومع ناتج محلّي يُقدّر بنحو 18 مليار دولار وفق البنك الدولي، تصبح نسبة الدين العام إلى الناتج المحلي:

– وفق سعر الصرف الرسمي الجديد 15,000: نحو 260%.

– وفق سعر صرف المنصّة 70,000: نحو 232%.

– وفق سعر صرف السوق الموازية 80,000: نحو 231%.

نهاية آب 2022

من هم الدائنون؟

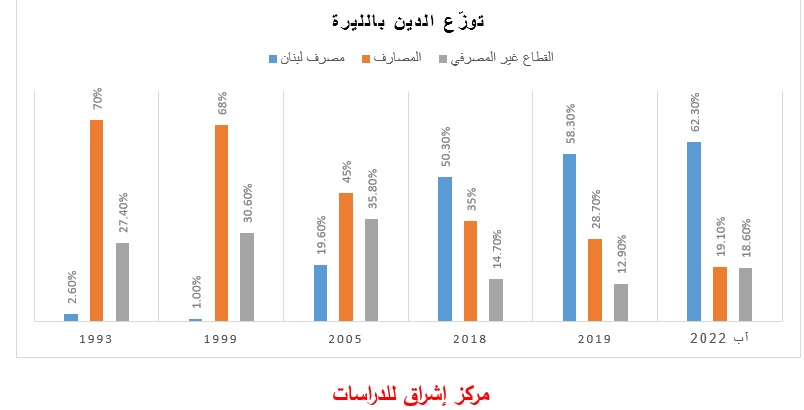

في عام 1993 كانت المصارف تمتلك الحصة الاكبر من الدين بالليرة بنسبة 70% يليها القطاع غير المصرفي بنسبة 27.4%، وكانت حصة مصرف لبنان 2.6% فحسب. ولكن حصل تغيّر جذري في بنية هذا الدين إذ استطاعت المصارف خفض حصّتها من الدين. قبل بدء الأزمة، في عام 2018 بلغت حصة المصارف من الدين بالليرة 35%، حصة مصرف لبنان 50.3% وحصة القطاع غير المصرفي ومن ضمنها المؤسسات العامة 14.7%. وعندما لاحت بوادر الأزمة في الأفق في عام 2019، انخفضت حصة المصارف إلى 28.7% وكذلك حصة القطاع غير المصرفي إلى 12.9%، فيما ازدادت حصة مصرف لبنان إلى 58.3%. وقد نجحت المصارف في التملّص أكثر وأكثر من حصتها حتى وصلت في نهاية آب 2022 إلى 19.1%، وتحمّل كل من مصرف لبنان 62.3% والقطاع غير المصرفي 18.6% من هذه الحصص.

اليوروبوندز

تشكّل سندات اليوروبوندز 94.8% من الدين بالدولار، الحكومات 1.2، المؤسسات المتعددة الأطراف 3.9% ومصادر أخرى 0.1، لذلك فالدين بالدولار يتمحور حول اليوروبوندز. في 14 تشرين الأول 1994 تمّ إصدار أول سندات خزينة بالدولار تحت مسمّى “اليوروبوند” بقيمة 400 مليون دولار أميركي لمدة 3 سنوات، على أن تستحق السندات بتاريخ 14 تشرين أول 1997 مع فائدة مستحقة بقيمة 120 مليون دولار. مع نهاية شباط 2020، بلغت قيمة الاكتتاب في اليوروبوند مع الفوائد المتراكمة 31.973 مليار دولار، وكانت حصة المصارف التجارية منها 11.632 مليار بنسبة 36.4%. في 7 آذار 2020 أعلنت الحكومة التوقف عن دفع مستحقات سندات اليوروبوندز وفوائدها وكان لذلك الأثر السلبي الخطير لناحية الثقة الدولية في المالية اللبنانية. في نهاية آب 2022 بلغت قيمة السندات مع الفوائد المتراكمة زائد المتأخرات 38.328 مليار، حصة المصارف التجارية منها 3.906 مليارات أي ما نسبته 10.2%. ويتّضح بشكل جليّ كيف خفضت المصارف حصّتها التي بلغت قبل إعلان التوقّف عن السداد 36.4% إلى 10.2% في عام 2022، والتي ذهب جزء منها إلى صناديق تحوّط عالمية مثل آشمور وفيدالتي المعروفة بالصناديق الجشعة الانتهازية. وفق وزارة المال اللبنانية، منذ 2020 تاريخ إعلان التوقف عن السداد حتى عام 2037، تبلغ قيمة السندات مع الفوائد 43.776 مليار دولار منها 28.314 مليار قيمة السندات المصدرة و15.462 مليار قيمة الفوائد عليها، حصة الأجانب منها 4 مليارات و775.7 مليون بنسبة 16.8%.

مالِكو اليوروبوندز

المصارف اللبنانية: BANKMED- Audi -Byblos-Fransabank- Bank of Beirut

Société Generale- HSBC- Fransa Invest Bank-BLOM Bank – SGBL.

مؤسسات مالية اجنبية:BNP Paribas-Credit Suisse Securities – Citi Bank- Deutsche Bank- Standard Chartered Bank- Bank of America Merrill Lynch-

Natixis Corporate investment banking company – Barclays Bank- ashmore Group

fidelity investments.

بناءً على ذلك يمكن القول إن مشكلة الدين العام ليست مشكلة مستعصية الحلّ إذ هي مشكلة داخليّة بامتياز، والشقّ المرتبط بالدائنين الأجانب لا يشكّل عثرة أمام حلّها، وإنما المشكلة في المصارف التجارية اللبنانية التي تسعى إلى التهرّب من خسائرها وتحميلها للدولة اللبنانية وللشعب اللبناني.

بدعة مصرف لبنان الجديدة

بشكل لافت جداً ودون سابق إنذار، أضاف مصرف لبنان في ميزانيته نصف الشهرية الصادرة الخميس في 16 شباط المنصرم مبلغ 16.505 مليار دولار ديوناً جديدة على الدولة اللبنانية، معللاً ذلك بأنها عبارة عن مدفوعات سدّدها مصرف لبنان نيابةً عن الحكومة اللبنانية منذ عام 2007 من أصول الاحتياطيات الأجنبية التي لديه مقابل ضمان نقدي بالليرة اللبنانية بسعر الصرف الرسمي 1507,5. ومع تغيّر سعر الصرف الرسمي وبما أن هذا المدفوعات كانت من ضمن الأصول فقد أعيد تقييمها وفق سعر الصرف الرسمي الجديد 15,000، وبالتالي وبنتيجة فرق سعر الصرف يصبح هناك ديون جديدة على مصرف لبنان بالقيمة أعلاه. وبناءً على ذلك إذا أقرّت السطات اللبنانية هذه الديون تتغيّر نسب توزّع الدين بالدولار ويتحمّل مصرف لبنان الجزء الأكبر بمعنى آخر الدولة اللبنانية. ومع فرضية عدم تغير قيمة الدين الإضافي، يصبح الدين العام على الشكل التالي: